2026 Stratejisi / Yabancı fon girişinde ılımlı artış bekliyoruz…

Fed ile birlikte global faiz oranlarının gerilemesi, tarifeler konusunda belirsizliklerin azalması, Rusya-Ukrayna savaşının sonlanacağına yönelik iyimser beklentiler ve enerji fiyatlarındaki düşük seyir global ekonomide toparlanma sağlarken, dezenflasyon programı uygulayan Türkiye’nin elini rahatlatıyor.

2026 yılında BIST’i etkileyecek başlıca dinamikler arasında; enflasyon ve buna bağlı olarak faiz oranlarının seyri ile ana ihracat pazarımız olan Avrupa ve çevre ülkelerdeki gelişmeler öne çıkmaktadır. Bununla birlikte, başta Rusya-Ukrayna, Orta Doğu ve Suriye’deki gelişmeler olmak üzere jeopolitik risklere yönelik beklentiler ile F-35 alımı ve CAATSA yaptırımları başta olmak üzere ABD ile ilişkiler de piyasalar tarafından yakından takip edilecek önemli gündem maddeleri arasında yer alacaktır. 2024 yılında yaşanan kredi notu artışlarının ardından 2025 yılında sadece Moody’s’den not artırımı gelirken, 2026 yılında dezenflasyon programının devamına bağlı olarak yılın ilk yarısındaki gözden geçirmelerde görünüm iyileşmesi, ikinci yarıda ise kredi notu artışı olabileceğini ve bunun CDS’lerdeki pozitif seyri destekleyeceğini düşünüyoruz.

Bu gelişmelerin paralelinde geçen sene özelikle hisse senedi piyasalarına gelişmekte olan ülkelerin aksine sınırlı kalan yabancı sermaye akımlarında ılımlı bir iyileşme yaşanmasını bekliyoruz.

Bu beklentilerin ışığında, 2026 yılında da enflasyon muhasebesinden muaf tutulan bankacılık sektörünün faiz indirimlerinden etkilenerek pozitif ayrışmasını bu yıl da sürdürmesini bekliyoruz. Bankacılık sektörünün yanında faiz düşüşünden öncelikli etkilenecek sigorta, GYO, inşaat, çimento, cam gibi ilişkili sektörlerinin öne çıkmasını bekliyoruz. Yılın ikinci yarısında ise faiz indirimleri ile sanayi şirketlerinin finansman giderlerinde düşüş ve iç talepteki canlanma ile birlikte gıda-perakende, metal ana sanayi (otomotiv, beyaz eşya), savunma, perakende, telekom, enerji, havacılık, demir-çelik sektör şirketlerinin öne çıkmasını bekliyoruz.

Makro revizyonlarımız paralelinde; indirgenmiş nakit akımları analizinde kullandığımız ortalama risksiz faiz oranımızı %20,0’de ve piyasa risk primini ise %5,50’de sabit bırakıyoruz. Bu değişiklikler sonrası BIST-100 endeksi için 12 aylık hedef değerimizi 16,500 olarak belirliyoruz. Endeks hedefimizin %37 getiri potansiyeli taşıması nedeniyle önerimizi AL olarak koruyoruz.

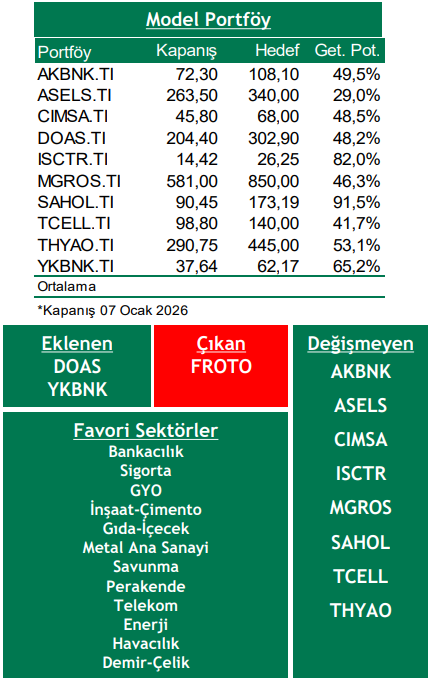

Orta ve uzun vadeli portföyümüzde yer alan AKBNK, ASELS, CIMSA, ISCTR, MGROS, SAHOL, TCELL, THYAO’yi tutmaya devam ederken FROTO’YU çıkartıyor ve yerine DOAS ve YKBNK’yi ekliyoruz.

Rapor için tıklayın.

Kaynak: Şeker Yatırım 2026 Strateji Raporu